GameStop: i Redditors vs Wall Street. Vi spiego perché è successo

11 min letturadi Anonimo*

Dunque, io mi chiamo…

Ma in realtà il mio nome non vi interessa davvero, quella che volete conoscere è la mia storia, no? Il punto è, come raccontarla questa storia? Potrei raccontarvi di quel pugno di utenti di Reddit che hanno attaccato Wall Street, la cattedrale della finanza, Occupy Wall Street 2 La vendetta insomma. Oppure la storia di quei terroristi finanziari che hanno sovvertito tutte le regole del mercato utilizzando dei servizi digitali per danneggiare l’economia. Anche se in questo caso mi sa un po’ di banale, no? La solita trita storia, è colpa di internet, dobbiamo regolare i servizi digitali, bla bla bla.

Leggi anche >> GameStop: i tanti Davide contro il Golia di Wall Street

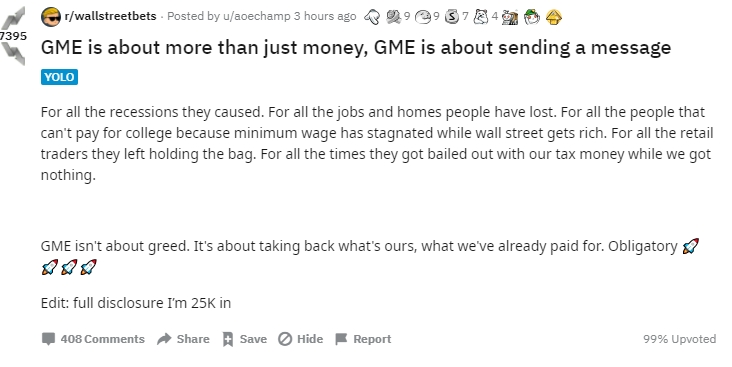

Perché lo abbiamo fatto, dici? Beh per vendetta nei confronti degli hedge fund, della grande finanza, delle banche che si sono prese le case dei nostri genitori, i terreni, che ci hanno lasciato con le pezze al culo e con un debito scolastico enorme, che non ci consente di campare dignitosamente. O forse solo per divertimento, perché ci andava. Oppure perché abbiamo visto l’occasione per fare un po’ di soldi. Voglio dire, in borsa c’è gente che si arricchisce ogni giorno. In genere sono miliardari che fanno ancora più miliardi, una volta tanto dei poveri cristi….

Non ti sembra una bella storia da raccontare? Un po’ come Robin Hood, ma la verità è che anche stavolta la storia è un po’ più complicata di come la raccontano e anche Robin Hood alla fine è tutto tranne quello che sembra. Ma sto divagando, facciamo così, io vi racconto la mia storia, ma per fare questo dobbiamo cominciare dall’inizio.

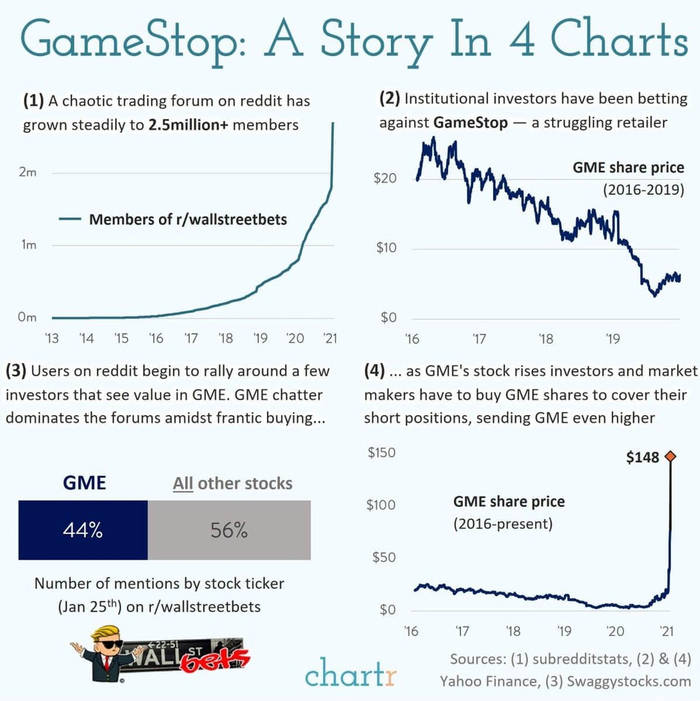

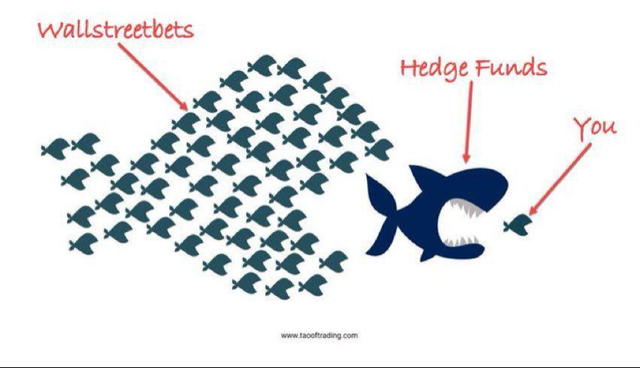

Dovete sapere che esiste questo sito che si chiama Reddit, si autodefinisce la frontpage di Internet, per farvi capire è frequentato da molti utenti che in un subreddit (un forum), di nome wallstreetbets, si scambiano in maniera un po’ trollesca consigli su titoli azionari. Niente di troppo serio, ma nemmeno fatto male, anzi, alcune analisi sono veramente utili, al punto che molti dicono di averci fatto i soldi seguendo quei consigli. Ma è tutto un po’ fuori dalle righe, se capite cosa intendo. Ebbene da mesi era in preparazione un piano per fare un altro colpaccio. In sostanza si trattava di andare in controtendenza rispetto agli hedge fund e spingere verso l’alto un titolo che non era proprio destinato a farlo. Ma, cosa importante, doveva essere un titolo sul quale valesse la pena, insomma una azienda che avesse delle potenzialità ma aveva commesso degli errori diciamo strategici.

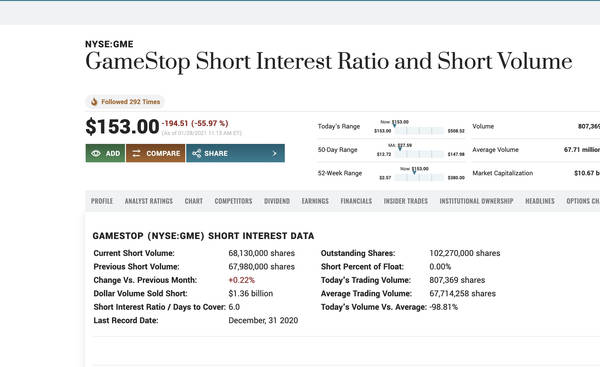

Qualche settimana fa i Redditors, si chiamano così, si accorgono che alcuni hedge fund hanno preso di mira GameStop. È il segnale, è il titolo giusto per consumare la “vendetta”. Perché GameStop? Beh perché GME (è il ticker) è un’azienda decotta, una volta era un’ottima azienda ma ha faticato ad adattarsi ai cambiamenti tecnologici. È un rivenditore di videogame, fisici, e di elettronica di consumo. Oggi, con il digital delivery fatica a trovare il suo spazio. Nel 2019 ha perso 500 milioni, nel 2020 la pandemia ha costretto l’azienda a chiudere molti negozi. Insomma sembrava il titolo giusto per gli hedge fund. In realtà, ma qui si entra molto nel soggettivo, a me non convinceva la cosa, voglio dire, il titolo è da mesi fisso sui 5 dollari, gli hedge fund lo hanno scambiato per un encefalogramma piatto e ci si sono accaniti, ma al di sotto dei 5 non c’è molto spazio. Oltretutto Ryan Cohen, che si è unito di recente al board di GameStop è un ottimo manager. Io avrei fatto una scelta diversa, ma le cose sono andate così.

Ah, adesso voi volete sapere cosa sono gli hedge fund. Diciamo che la traduzione italiana, fondi speculativi (da Wikipedia) non rende l’idea. In realtà sono fondi gestiti da privati che raccolgono soldi da terzi e li mettono tutti insieme a realizzare una forza d’urto enorme. I fondi più grandi sono capaci di distruggere aziende, ma anche Stati, e cose del genere nel passato sono accadute. Insieme Blackrock e Vanguard, i due principali fondi, valgono 11mila miliardi di dollari. Perché hedge? Beh perché usano una tecnica, chiamata hedging (da hedge cioè siepe) di copertura dei rischi derivanti dagli investimenti. È complicato, ma vi basti pensare che se si investe in una direzione, poi ci si copre con altri tipi di investimenti nella direzione opposta, in modo che in ogni caso non ci perdono, almeno non troppo. Sembra assurdo? Forse, ma è la finanza.

Secondo alcuni gli hedge fund sono i veri eroi della finanza moderna, in sostanza correggono il mercato spazzando via i deboli e consentendo alla finanza e all’economia sottostante (ahahaha, si come no) di svilupparsi correttamente. In pratica la “mano invisibile” del mercato. Altri invece li vedono come i terroristi del mercato, veri e propri parassiti che grazie alla potenza di fuoco che si ritrovano distruggono tutto ciò che toccano senza nemmeno curarsi dei danni, spesso enormi, che fanno nell'economia reale, stimabili in numero di famiglie buttate sul lastrico e in mezzo a una strada.

Comunque la pensiate, GameStop era il bersaglio perfetto, almeno secondo loro. E quindi iniziano a shortarlo. Ah già, lo short selling. Beh semplificando in borsa si investe in due modi, compri azioni di un’azienda e le metti in un cassetto, poi quando le vendi guadagni la differenza, se l’azione è salita. In sostanza presti soldi all’azienda che li usa per far crescere il proprio business. Oppure, puoi shortarla, cioè prendi a prestito delle azioni da un broker e le vendi al prezzo corrente. Alla fine devi “coprire” lo short, la posizione, cioè devi ricomprare le azioni e restituirle al broker. Se nel frattempo il titolo è sceso, ci guadagni la differenza di prezzo. Quindi, se io shorto GME a 10 dollari e il titolo scende a 5, io guadagno 5 dollari ad azione. Vi pare una stronzata? Eh, ma non finisce qui. Pensate che esistono due tipi di short, quello naked non prevede nemmeno di prendere a prestito delle azioni, che per un certo periodo è stato vietato in Italia a seguito della crisi finanziaria. Prova a pensarla così, non puoi vendere un’auto che non hai, non puoi vendere una casa che non hai, però puoi vendere delle azioni che non hai. E questo porta a un altro problema. Se io investo normalmente in un titolo al massimo posso comprare le azioni presenti sul mercato (il flottante), ma se shorto l’azione posso “vendere” anche più del flottante. Perché questa asimmetria tra economia reale e finanza?

Quindi, se io shorto GME a 10 e il titolo sale, ad esempio a 15, io perdo esattamente la differenza di prezzo, 5 dollari. Ma vi rendete conto immediatamente che se il titolo sale di più la perdita aumenta. Se io investo in salita al massimo posso perdere quello che ho investito, ma se investo scommettendo al ribasso, la perdita potenzialmente è infinita. Se GME sale da 10 a 500, io perdo 490 euro ad azione. Ora, moltiplicate questo per 70 milioni di azioni short, e fatevi due conti. Ci siete? Adesso capite perché i maghi di Wall Street erano incazzati come una biscia morsa da un serpente a sonagli. E i Redditors se la ridevano, eccome se se la ridevano.

I Redditors hanno visto la manovra degli hedge fund che hanno iniziare a shortare GME (lo short è durato parecchie settimane, se non mesi), e si sono coordinati per acquistare in massa GME. Il risultato? Ovvio, il titolo invece di scendere saliva. Allora gli hedge fund si sono trovati con le brache calate, e per non perdere troppi soldi hanno dovuto coprire la loro posizione, e quindi hanno dovuto acquistare, a prezzi più alti e perdendo soldi, e così come dice la legge della domanda e dell’offerta, il titolo è salito ancora di più. E più saliva più gli hedge fund rischiavano di perdere e più compravano. Si chiama short squeeze.

E poi si sono infilati anche tanti altri, il subreddit è letteralmente esploso di iscrizioni (comunque è leggibile da tutti), e quindi anche altri hanno investito (toh guarda Blackrock pare che abbia comprato 9 milioni di azioni, però i cattivi sono i Redditors), e poi ci si sono messi anche private equity ad acquistare e infine il miliardario Elon Musk, che notoriamente disprezza i venditori allo scoperto, ha fatto endorsement all’operazione dei Redditors: GameStonk!

Gamestonk!! https://t.co/RZtkDzAewJ

— Elon Musk (@elonmusk) January 26, 2021

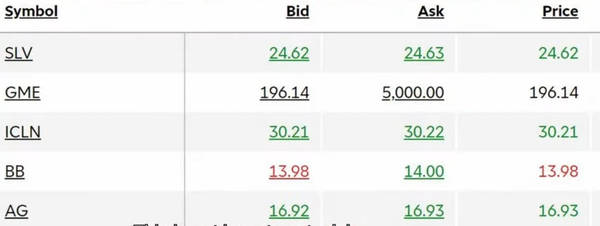

Stonks è una storpiatura, nel gergo indica quando qualcosa ti va di culo, quando trovi 5 dollari per terra, quando investi e l’azione sale. In questo caso dire “sale” è un eufemismo, perché sulla scorta di volumi elevatissimi, mai visti da anni su GME, il titolo è letteralmente decollato a razzo fino a quasi 500 dollari, al punto che la borsa finisce per bloccarne le negoziazioni per qualche ora, per la "volatility widely attributed to social media chatter". Wow, una chiacchierata sui social che costringe a fermare Wall Street, pensa te! La giornata finisce bruciando gli investimenti degli hedge fund. Non sapremo mai esattamente quanto hanno perso, anche perché mentre vi parlo il tutto è ancora in corso, può anche essere che riescano a riprendersi, ma adesso si favoleggia di perdite tra i 2,5 e i 13 miliardi di dollari per gli hedge fund.

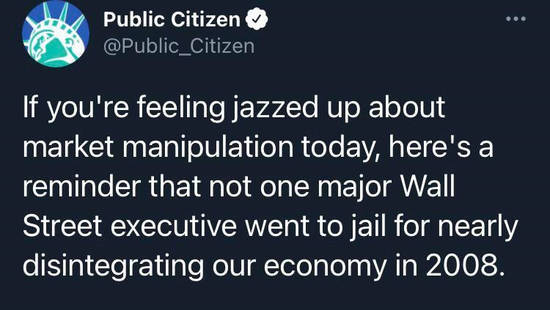

L’hanno chiamata democratizzazione della finanza. Sono anni che dicono che bisogna fare in modo di convincere la massa, la gente, il popolo, ad investire nella finanza, perché i loro soldi occorrono per uscire dalla crisi. Democratizzazione. Mi ricorda la libertà di parola, finché era solo potenziale erano tutti d’accordo a tutelarla, tanto chi poteva andare in televisione? Mica io. Poi appena è uscita internet ecco che la libertà di parola non va più bene, occorrono regole per regolamentare la MIA libertà di parola, mica la loro. Ecco cosa intendono quando dicono “democratizzare”. Finché ci guadagnano loro tutto ok, se tre hedge fund si mettono d’accordo per tirare giù GameStop va tutto bene, ma se un gruppo di persone si mette d’accordo, con le stesse regole, con gli stessi strumenti, per investire su GameStop, allora no, quello non va più bene. E' manipolazione del mercato. Sono loro quelli che scommettono sul fallimento dell’azienda. E i cattivi saremmo noi?

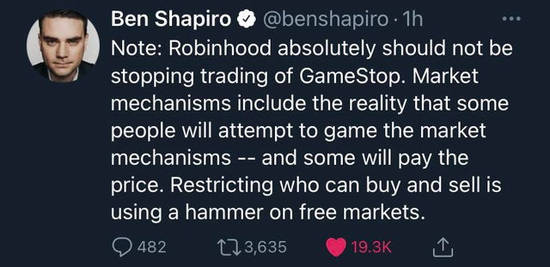

Apriti cielo. I giornali finanziari, i commentatori finanziari, gli espertoni che passano il loro tempo a valutare le aziende e ti dicono che la borsa oggi scende perché Xi ha starnutito a Pechino, si sono compattati a difesa degli hedge fund: e la borsa è roba complicata, e ci si scotta facilmente, bla bla, tanti parrucconi che ci avvertono che rischiamo di perdere tutti i nostri soldi. In Italia la retorica è sempre questa, infatti si dice “giocare” in borsa, un buon padre di famiglia non gioca. Al massimo investe tramite un fondo professionale perché loro sono esperti, loro “sanno” (prima di investire in fondi leggetevi i report che annualmente fa Mediobanca sui fondi comuni, dico Mediobanca, mica il pizzicagnolo all'angolo. Io non vi ho detto nulla!). Negli USA invece è diverso, è normale investire in borsa per il retirement (pensionamento), quindi le aziende invogliano a farlo. Se scrivi ad una azienda ti inviano gratis i report azionari, anche al di qua dell’oceano. In Italia te lo sogni, si paga e salato pure, perché la borsa italiana è piccola, e basterebbero pochi per mandarla su e giù come l'ottovolante. Quindi occorre tenerla in una teca di cristallo e le informazioni serie le hanno solo i grandi investitori, che poi ci fanno il bello e cattivo tempo.

Ci sono un sacco di persone sui social che danno consigli su ogni cosa, dalle relazioni amorose al cibo, ma sugli investimenti gli "esperti" si rizelano parecchio. Gli influencer di FinTok, come li chiamano molti, o su Reddit o YouTube, danno spesso consigli in diretta contraddizione con i consulenti più tradizionali che si basano sui "fondamentali" dell'azienda. I consulenti ti dicono di non mettere in borsa troppi soldi, solo quelli che puoi permetterti di perdere, di fare scelte oculate da buon padre di famiglia, investire in fondi indicizzati che rispecchiano l'intero mercato azionario, e soprattutto che devi aspettare anni per il retirement. Poi ti giri e vedi gente che fa miliardi in pochi secondi investendo tutto quello che ha e anche quello che non ha scommettendo sul fallimento di un'azienda, o addirittura di uno Stato. E ti fai qualche domanda. Perché, sia chiaro, se puoi shortare anche più del flottante vuol dire che in quel momento i fondamentali contano come il due di picche.

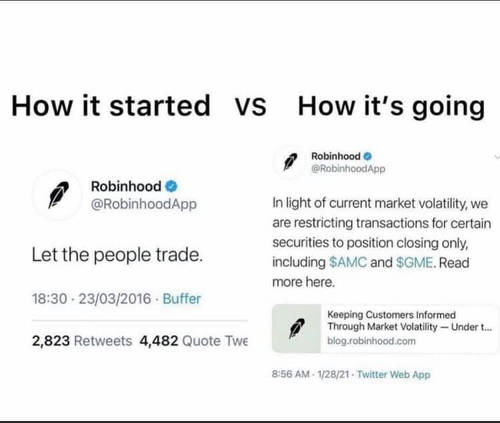

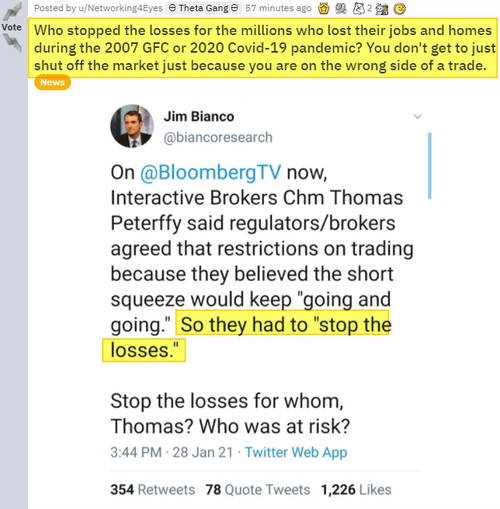

Il 28 mattina Robin Hood si trasforma nello Sceriffo di Nottingham. Robinhood, per capirci, è la App di trading il cui motto è, appunto, “democratizzare la finanza”. E consente di investire senza commissioni, così tutti possono partecipare al grande banchetto della borsa americana. Salvo poi ricordarci a brutto muso che noi in fondo non siamo altro che invitati, e che dobbiamo pure pagare il biglietto. Così Robinhood blocca gli acquisti di alcune azioni, tra le quali GME, NOK, AMC, in sostanza i titoli discussi su Reddit.

Robinhood limita le operazioni sul titolo, e lo seguono altre piattaforme di trading. Infatti GME crolla toccando i 120 dollari. A fine giornata chiude a 197 (ricordate però che il tutto è partito intorno ai 19 dollari). Il blocco delle contrattazioni solitamente dura minuti, ore al massimo, e in genere serve a proteggere gli investitori dalla volatilità del mercato. In questo caso le piattaforme hanno letteralmente impedito determinate operazioni per tutelare gli hedge fund dai piccoli investitori.

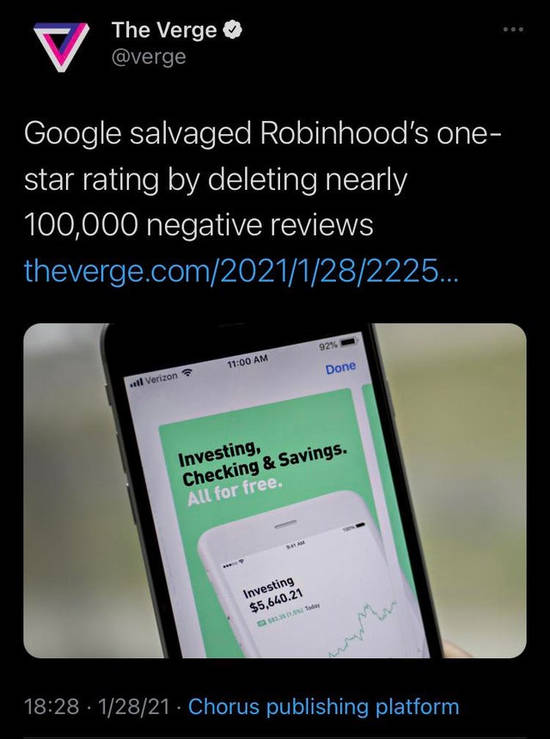

I Redditors si vendicano con una sequela di pessime recensioni al punto che il rating di Robinhood crolla sotto i piedi delle scarpe: 1.0.

Vabbè.

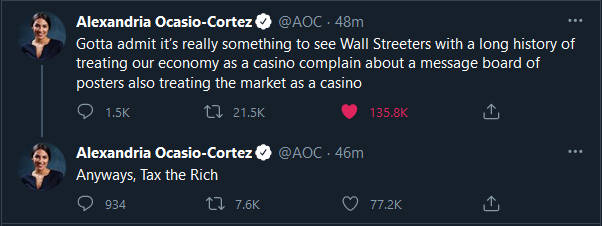

Devo ammettere, è stato davvero divertente sentire i padroni della finanza che frignavano perché stavano perdendo soldi e vedere i loro galoppini che gli reggevano il moccolo. E abbiamo avuto anche grandi soddisfazioni, ad esempio leggete Alexandra Ocasio-Cortez.

Oppure Rashida.

E poi, vedere Ted Cruz che da ragione a AOC non ha prezzo :-)

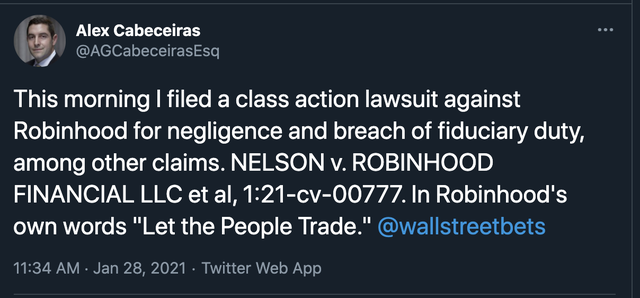

Così alla fine è arrivata anche la class action contro Robinhood, quello che impedisce ai poveri di prendere i soldi ai ricchi.

Yes @aoc. We need an investigation into RobinhoodApp’s decision and who influenced that. And this shows the need for a financial transaction tax on hedge fund shorting and SEC regulations on short selling practices. https://t.co/mYX8Ab3JwH

— Ro Khanna (@RoKhanna) January 28, 2021

Oh ma se davvero proprio le vuoi quelle azioni che problema c'è, ecco te le do a 5000 dollari, hahahaha

Andrew Left di Citron Research (altro short su GME) ha fatto un video su YouTube nel quale se la prendeva coi Redditors dipingendoli come idioti perdenti che cercano di hackerare il suo account Twitter, ordinano pizze da inviare a casa sua e lo iscrivono su Tinder. Secondo lui si bruceranno perché lottano contro gli hedge fund che sono professionisti e sanno le cose.

Ma la verità è che davvero nessuno ne sa nulla, il mercato è qualcosa di irrazionale che sfugge al controllo. Prendi Tesla che nel 2019 ha venduto 400mila auto ma ha una capitalizzazione del mercato superiore rispetto a Toyota e Volkswagen messe insieme che hanno venduto complessivamente oltre 20 milioni di auto. Eppure è sempre lì che sale ogni giorno. Questa è una delle tante prove che il mercato azionario è disallineato con l'economia reale.

Per vari motivi si preferisce ormai fare soldi in borsa piuttosto che investire nell'economia reale perché è più semplice, più veloce, meno rischioso alla fine perché se apri un'azienda e i dipendenti scioperano perché li paghi poco perdi tutto. Ma se devi passare per i fondi di investimento per guadagnare spesso finisci per perdere anche quel poco che hai. Puoi biasimare chi cerca di fare da sé, casomai seguendo i consigli più improbabili? È come la politica, se il governo non risolve i problemi dei cittadini puoi biasimare i cittadini che cercano di rovesciare il governo, di mettere lì qualcuno di loro perché non si fidano dei politici? Casomai poi peggiorano le cose, ma questo è un altro discorso. Quello che non capisco è perché se la prendono con noi che avremmo sovvertito le regole. Davvero? Noi che abbiamo fatto esattamente quello che loro fanno da quando loro hanno creato il mercato azionario. Niente di più niente di meno. Se il problema è il sistema, perché se la prendono con noi e non se la prendono col sistema?

Ma alla fine che cosa è davvero successo, mi chiedete? La sintesi più efficace l’ha data uno su Reddit, è la “mano invisibile” del mercato che per una volta ha dato un sonoro schiaffone ai padroni del mercato. Dite che ci bruceremo? Che perderemo un sacco di soldi ? E che differenza fa? Alla fine della giornata siamo sempre noi che ci perdiamo. I banchieri che hanno creato i disastri finanziari, i politici che hanno creato il disastro ambientale, nessuno di loro paga mai per i loro crimini, siamo sempre noi che ne paghiamo le spese, e le paghiamo per tutti, anche per loro. Adesso cambieranno le regole? Sicuramente. Ma abbiamo dimostrato che li possiamo battere al loro stesso gioco, con le loro stesse regole. E lo possiamo fare di nuovo, e di nuovo, e di nuovo, quello che è dalla nostra è il numero. E soprattutto, ci siamo divertiti nel farlo. Oh si, quanto cazzo ci siamo divertiti.

*Valigia Blu conosce l'identità della fonte: si tratta di una persona nota di cui sono ampiamente riconosciute competenze, serietà e professionalità.

Immagine in anteprima: licenza creative commons NoDerivatives 4.0 International (CC BY-ND 4.0) via giornalettismo