Crediti deteriorati: cosa sono e perché sono stramaledettamente importanti per la ripresa

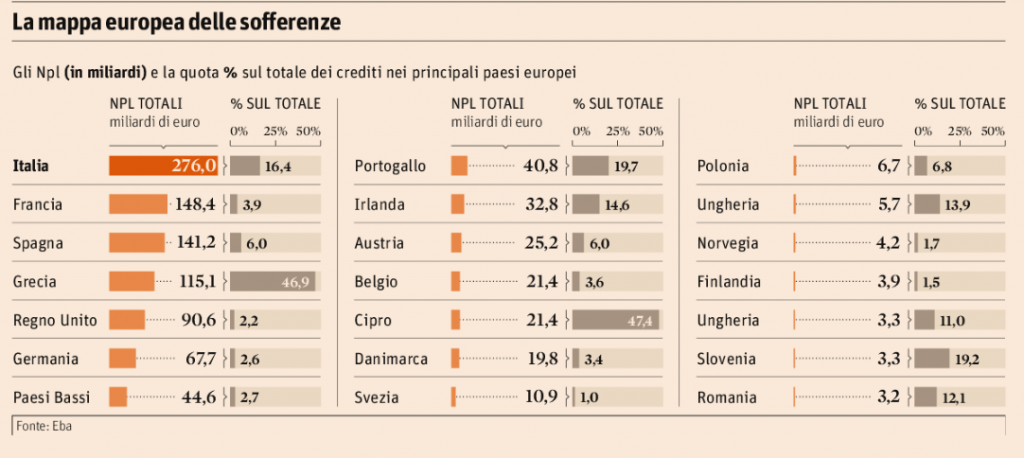

8 min letturaHanno raggiunto la quota di 1 triliardo bilione* (mille miliardi) di euro, sono nella pancia di tutte le banche d’Europa e si trovano soprattutto in Italia. Tutti vogliono liberarsene, la Banca centrale europea (BCE) cerca di capire come gestire la patata bollente, i governi nazionali provano a districarsi tra soluzioni alternative mentre le altre istituzioni comunitarie arrancano. Stiamo parlando degli NPL, cioè i Non Performing Loan, ovvero prestiti non performanti (anche se in italiano si usa l’espressione “crediti deteriorati”). Un argomento di cui si discute da diverso tempo, che sembra apparentemente molto tecnico, ma che sta pian piano svelando la sua importanza per la ripresa del sistema economico del nostro paese e non solo.

Cosa sono gli NPL?

Si tratta di tutti quei crediti che, per un motivo o per l’altro, non riescono più a ripagare il capitale e/o gli interessi dovuti ai creditori (solitamente bancari). Esistono diverse tipologie di NPL, a seconda del grado di deterioramento del credito: la principale categoria è quella delle sofferenze, che il glossario della Banca D’Italia definisce come quei “crediti la cui totale riscossione non è certa (per le banche e gli intermediari finanziari che hanno erogato il finanziamento) poiché i soggetti debitori si trovano in stato d’insolvenza (anche non accertato giudizialmente) o in situazioni sostanzialmente equiparabili”.

Avere in pancia (come si dice in gergo) questo tipo di asset costituisce un problema per le banche per diversi motivi: la riduzione del valore del credito, gli alti costi di riscossione (dovuti, in Italia, anche alla lentezza del sistema giudiziario) e l’eventualità di non riuscire proprio a recuperare il credito. Specialmente in un periodo in cui si insegue la crescita è necessario che le banche siano pronte a immettere liquidità nel mercato reale, finanziando investimenti e concedendo prestiti: invece, a causa soprattutto degli NPL, gli istituti bancari hanno le mani legate.

Perché per le banche è difficile liberarsi degli NPL

Gli istituti bancari stanno quindi cercando di liberarsi di questi crediti deteriorati, non sembra con grande fortuna. L’ostacolo principale è costituito dal prezzo medio di mercato che i fondi di investimento (soprattutto statunitensi) e gli altri soggetti finanziari sono disposti a offrire per acquistarli: infatti essi offrono mediamente il 20% del valore originario.

Per capire meglio la situazione facciamo un esempio: una banca eroga un prestito di 100€ al Signor Rossi ma, dopo alcuni anni, si accorge di avere di fronte un debitore probabilmente inadempiente. Pur di chiudere la partita e disfarsi di quel credito la banca prova a venderlo a qualcuno sul mercato: incasserà così un ammontare di soldi sicuramente inferiore ai 100€ prestati originariamente più gli interessi previsti, ma almeno si tratterà di un incasso sicuro.

L’acquirente si farà poi carico di andare a bussare alla porta del Signor Rossi per ottenere il più possibile. Il prezzo che l’acquirente sul mercato è disposto a offrire alla banca è però molto basso, come detto sopra, a causa di una serie di problemi: asimmetria informativa (ovvero le banche non sono in grado di fornire con ordine tutte le informazioni necessarie per farsi un’idea precisa riguardo la situazione del creditore); illiquidità del sistema (e conseguente difficoltà dei debitori a ripagare quanto dovuto); necessità di realizzare alti profitti (più il fondo acquista il credito a prezzi stracciati, più avrà modo di guadagnare in sede di riscossione). Inoltre, questi fondi speculativi hanno sul mercato una grande forza contrattuale. Attualmente nei loro bilanci le banche conteggiano già gli NPL con un valore pari al 40% – 60% rispetto al valore originario, ma venderli al 20% vorrebbe dire sopportare un’ulteriore cospicua perdita.

Il peso dei crediti deteriorati nel sistema bancario

Queste sono dunque le dinamiche che ruotano intorno agli NPL. Tuttavia è bene ricordare che la gravità della situazione attuale è dovuta alla mole di crediti deteriorati che si sono accumulati nel sistema bancario europeo: si stima che siano presenti circa un trilione bilione (cioè mille miliardi) di euro di NPL. La quota maggiore è italiana, dove gli NPL pesano circa il 16,4% del totale dei crediti.

Una soluzione comune europea

All’interno dell’Unione Europea fino a qualche mese fa la risoluzione di questo problema veniva considerata di stretta competenza nazionale: si pensi agli sforzi che il nostro Paese ha dovuto fare e sta facendo per tentare di rimettere in carreggiata vari istituti bancari (dalle 4 banche poste in risoluzione per decreto legislativo nel 2015, al Fondo Atlante per aiutare le banche in difficoltà, all’immissione di denaro pubblico in Monte dei Paschi).

Il 30 gennaio però qualcosa è cambiato: Andrea Enria, Presidente dell’EBA (European Banking Authority, autorità europea indipendente che si occupa di regolare e supervisionare il settore bancario), ha proposto una soluzione unitaria per l’Unione Europea. Enria ha suggerito la creazione di una EU asset management company (AMC), ovvero di un istituto finanziario che si occupi di ripulire le banche dagli NPL. Non si tratta quindi di una bad bank, come spesso viene definita nei giornali, ma appunto di un istituto finanziario.

La proposta di Enria ha subito ricevuto una grande eco, anche in Germania e presso la BCE. Ma, come si sa, il diavolo sta nei dettagli e proprio sulle specifiche modalità di azione di questa AMC si è acceso il dibattito. L’AMC dovrebbe infatti navigare con estrema attenzione tra diversi ostacoli, evitando da un lato di violare le regole europee in materia di aiuti di Stato e dall’altro non mutualizzando i rischi (ovvero senza che ogni Paese si faccia carico del rischio del sistema bancario degli altri, ma ogni Stato Membro si assuma solo l’onere delle sue banche).

Innanzitutto: come finanziare il nuovo Istituto? La proposta di Enria è semplice: si parte con 20 miliardi di capitale pubblico, versato dagli Stati aderenti all’iniziativa, e poi si raggiunge quota 180-250 miliardi emettendo bond (ovvero titoli) di finanziamento. La maggior parte del denaro dunque arriverà dal settore privato, senza quindi troppo carico per i bilanci pubblici.

Passo successivo: le modalità di azione. La AMC acquisterà dalle banche gli NPL a quello che Enria ha definito “valore economico reale”, per poi tentare di rivenderli sul mercato al miglior prezzo possibile. Come hanno fatto notare alcuni commentatori, però, nell’espressione “valore economico reale” risiede il maggiore ostacolo all’attuazione del piano. Come determinarlo? Da un lato, non può essere il 20% offerto dai fondi speculativi né dall’altro può arrivare al 40–60% conteggiato dalle banche in bilancio. Si ipotizza dunque che la AMC acquisterà gli NPL a un valore intorno al 30–40% di quello originario. La vera impresa sarà quella di rivenderli nuovamente al valore più alto possibile, dando vita a un mercato di NPL possibilmente florido. Ciò sarà attuabile grazie a un’attenta gestione e riorganizzazione dei crediti deteriorati, volta a ridurre l’asimmetria informativa che oggi grava su questi asset. Inoltre la AMC, essendo un fondo di sistema e non speculativo, non avrà interesse a realizzare alti profitti.

Tuttavia si pongono altri due problemi. Innanzitutto, come faranno le banche a colmare la differenza tra il “valore economico reale” al quale la AMC acquisterà gli NPL e ciò che è attualmente riportato nei loro bilanci? L’ipotesi attuale è di puntare su successivi aumenti di capitale (per le banche maggiori) o su ricapitalizzazioni precauzionali (per le più piccole) effettuate con i soldi pubblici, così come regolato dalla Bank Recovery and Resolution Directive (BRRD), la Direttiva Europea che disciplina la gestione delle crisi bancarie.

Infine, i tempi. Enria propone che l’AMC provi a vendere i crediti delle banche in un tempo massimo di tre anni. In caso di insuccesso, scatta la clausola di claw back, ovvero i crediti ritornano alla banca di partenza. Tale meccanismo serve per ridurre la tentazione di moral hazard (cioè che le banche si disfacciano di crediti irresponsabilmente) ma lascia una incertezza insostenibile alle banche per il tempo dei tre anni: al loro termine infatti la tegola degli NPL non venduti potrebbe cadergli nuovamente in testa. Per evitare questi problemi, il direttore dell’EBA, Piers Haben, e Mario Quagliariello, responsabile dell’analisi del rischio, suggeriscono varie soluzioni tecniche: si potrebbero usare gli stress test per capire quali sono gli asset di cui le banche hanno davvero necessità di disfarsi, oppure si potrebbe far in modo che al termine dei tre anni i crediti non venduti non ritornino direttamente alle banche, ma rientrino sotto forma di equity warrant (uno strumento finanziario particolare) per gli Stati Membri.

Ma i problemi continuano

Tuttavia, a distanza di quasi due mesi dalla proposta, la situazione sembra ferma in uno stato di stallo: dopo i primi entusiasmi, risolvere i problemi sopra enucleati si è rivelato più difficile del previsto. Quello che si sta ora delineando è uno scenario di coordinamento tra le autorità nazionali piuttosto che una soluzione comune europea. Il Vicepresidente della Commissione Europea, Valdis Dombrovskis, ha esplicitamente affermato che la questione dei «crediti non esigibili del sistema bancario deve essere affrontata a livello degli Stati membri» sebbene alcuni aspetti possano essere discussi anche "a livello europeo".

Come se non bastasse un recente studio della Banca d’Italia ha sottolineato che in realtà non sarebbe lo stock di NPL (ovvero l’ammontare che ne hanno in pancia le banche) ad avere effetti sull’offerta di credito, bensì il flusso (ovvero il loro aumento/diminuzione in un determinato lasso di tempo): sul credito bancario incide la patrimonializzazione della banca, e su questa gravano le svalutazioni sui crediti causate dal deteriorarsi dei crediti, ma non il livello degli NPL e cioè l’eredità della gestione creditizia del passato. Coerentemente, quindi, lo studio conclude che la soluzione al problema degli NPL non deve essere quella di costruire un meccanismo per far sì che le banche si liberino dei loro crediti deteriorati. Anzi: forzare la loro vendita significa far emergere ulteriori perdite che colpiscono di riflesso la patrimonializzazione delle banche, portandole, almeno in un primo momento, a stringere ulteriormente i cordoni della borsa del credito.

Le linee guida della BCE

In questo contesto, il 20 marzo la BCE ha rilasciato le sue linee guida per la gestione degli NPL. Il documento, molto dettagliato, illustra quali strategie le banche dovrebbero mettere in campo per fronteggiare al meglio il problema. Non si tratta quindi di una gestione centralizzata, diversamente della proposta di Enria, ma appunto di un tentativo di coordinamento a livello di eurozona. La BCE si muove nel solco delle sue recenti funzioni di vigilanza sugli istituti bancari maggiori: le linee guida, infatti, sono indirizzate esclusivamente agli enti significativi, nonché alle loro controllate nazionali, europee e internazionali.

Le Linee Guida, come spiegato in una nota aggiuntiva, “contengono le aspettative di vigilanza che orienteranno l’ordinaria interazione con le banche sul tema dei crediti deteriorati. Secondo tali aspettative, gli intermediari con livelli elevati di NPL dovranno definire strategie ambiziose e realistiche, unitamente a obiettivi quantitativi di riduzione degli NPL”. A supporto di una gestione interna da parte delle banche dei crediti deteriorati (piuttosto che di una loro cessione sul mercato) si aggiungono anche le “Note di stabilità finanziaria e vigilanza N. 7” di gennaio 2017 della Banca d’Italia, dove si evidenzia che il tasso di recupero dei crediti conseguito in via ordinaria è superiore a quello registrati sulle posizioni vendute a enti terzi.

Insomma, passo dopo passo sembra possibile scorgere una luce in fondo al tunnel degli NPL, ma la soluzione del problema è ancora lontana.

Foto anteprima via Financial Times.

*aggiornamento 28 marzo, ore 14:20: in un prima versione dell'articolo è stato indicato erroneamente il termine "triliardo" per definire la quantità di 1000 miliardi. Il termine corretto da utilizzare è bilione. Ci scusiamo per l'errore.

aggiornamento 28 marzo, ore 15:50: nel capitoletto "Perché per le banche è difficile liberarsi degli NPL" è stato sostituito nel secondo paragrafo, seconda riga, il termine "creditore" con "debitore", dopo la segnalazione di un lettore.